Sommaire

Tu es en micro-entreprise et tu te demandes comment optimiser tes impôts ? Plonge dans cet article ! Je t'y explique le fonctionnement du versement libératoire de l'impôt sur le revenu, une option fiscale qui pourrait bien te simplifier la vie et te faire économiser de l'argent.

C'est quoi ?

Le Versement Forfaitaire Libératoire (VFL) est une option qui permet de payer l'impôt sur les revenus de ta micro-entreprise directement à l'URSSAF via un pourcentage fixe de ton chiffre d'affaires (CA).

Comment ça fonctionne ?

L'option pour le versement libératoire te permet de payer tes impôts (cotisations fiscales) en même temps que tes cotisations sociales lors de ta déclaration de CA.

Le montant que tu règles est un petit pourcentage supplémentaire ajouté à ce que tu paies habituellement :

| Catégorie d'activité | Taux |

|---|---|

| Achat vente de marchandises | 1 % |

| Prestation de services BIC | 1,7 % |

| Prestation de services BNC | 2,2 % |

| Location meublés tourisme classés | 1 % |

Ces taux s'ajoutent au taux initial de cotisations sociales (12,3 % ou 21,2 %), déjà appliqué au CA.

C'est comme un prélèvement à la source à la sauce URSSAF.

En résumé, l'impôt à payer au titre de ton activité micro est :

- direct : en même temps que tes cotisations sociales,

- définitif : pas de remboursement possible,

- calculé en faisant : CA HT x pourcentage du versement libératoire.

Quelles conditions ?

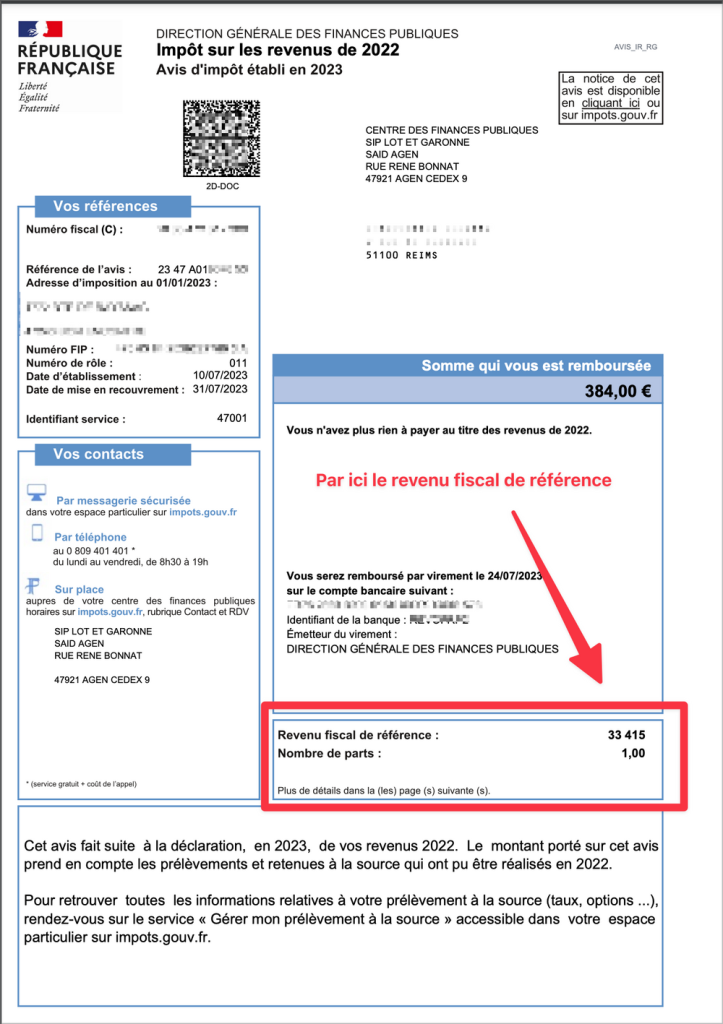

Tout dépend de ton revenu fiscal de référence et de l'année où tu souhaites en bénéficier.

👉 Pour 2024

Pour bénéficier du versement libératoire en 2024, ton revenu fiscal de référence sur l'avis d'impôt reçu en 2023 (sur les revenus 2022) doit être inférieur à 27 478 € pour 1 part.

👉 Pour 2025

Pour bénéficier du versement libératoire en 2025, ton revenu fiscal de référence sur l'avis d'impôt reçu en 2024 (sur les revenus 2023) doit être inférieur à 28 797 € pour 1 part.

Comment vérifier ?

- Récupère ton avis d'impôt.

- Prends le revenu fiscal de référence.

- Divise-le par le nombre de parts (indiqué juste en dessous).

Vérifie ton éligibilité au VFL chaque année et adapte ton option au plus tard le 30 septembre si nécessaire.

Quand le prendre ?

À la création de ta micro-entreprise

Tu peux cocher l'option pour le versement libératoire directement sur le formulaire de déclaration de début d'activité.

Avant d'opter pour cette option, vérifie bien que :

- tu y as droit (voir tableau plus haut),

- c'est intéressant pour toi (fais des simulations).

Chaque année de ta micro-entreprise

Si tu te rends compte que le versement libératoire est plus intéressant pour toi, tu peux demander à bénéficier de cette option.

Il faut faire le changement d'option avant le 30 septembre de l'année en cours pour une application au 1er janvier de l'année suivante.

Exemple : tu fais ta demande avant le 30 septembre 2024 pour avoir l'option dès le 1er janvier 2025.

Je t'invite à lire mon tuto qui t'explique comment demander le versement libératoire.

Quand y renoncer ?

Si tu souhaites supprimer l'option pour le versement libératoire, il te suffit d'en faire la demande depuis ton espace autoentrepreneur.urssaf.fr avant le 30 septembre 2024 pour une application dès le 1er janvier 2025.

Je t'explique tout ça dans mon tuto : Comment demander ou enlever le versement libératoire ?

Est-ce intéressant ?

Le mode de calcul de l'impôt dû au titre de tes revenus en micro-entreprise est différent selon si tu as l'option VFL ou non.

- Si tu optes pour le Versement Forfaitaire Libératoire :

Le montant de ton impôt est calculable à l'avance suivant un pourcentage connu (1 %, 1,7 % ou 2,2 %).

- Si tu ne choisis pas le Versement Forfaitaire Libératoire :

C'est la surprise du chef ! Le montant de tes impôts est difficilement prévisible, car il est intégré au barème à tranches de l'impôt avec tous tes autres revenus.

L'intérêt de l’option est différent d'une personne à l'autre, et d'une année à l'autre.☝️

Voici quelques conseils pour t'aider à choisir : 😉

- Si tu es non imposable et que tu penses le rester, prendre le VFL te ferait payer de l'impôt « pour rien » (un beau cadeau pour les impôts, car non remboursable 🎁) !

- Si tu es déjà imposable à un taux important ou que tu penses le devenir, alors tu peux envisager d'opter pour le VFL.

Si tu as un doute sur le choix du versement forfaitaire libératoire, tu peux :

- utiliser le simulateur officiel des impôts,

- faire appel à un spécialiste (comptable, fiscaliste).

Tu peux aussi lire mon article : Le versement libératoire est-il (vraiment) intéressant ?

Cas pratique 🔍

Yvette est célibataire, sans enfant, micro-entrepreneuse et salariée.

Pour l'année 2023, elle déclare :

- 20 000 € de revenus salariés,

- 15 000 € de ventes BIC,

- 5 000 € de prestations de services BIC.

Le revenu fiscal de référence représente l'ensemble de ses revenus salariés + micro-entreprise (avec abattement).

| Avec VFL ✅ | Sans VFL ❌ | |

|---|---|---|

| Revenu fiscal de référence | 24 850 € | 24 850 € |

| Revenus imposables | 18 000 €* | 24 850 €** |

| Impôts sur le revenu | 929 € | 1 580 € |

| Impôt libératoire payé à l'URSSAF | 235 € | 0 € |

| Total | 1 164 € | 1 580 € |

*revenus salariés – 10 % d'abattement

**revenus salariés ET en micro – abattement correspondant à chaque catégorie

🔍 Dans sa situation, Anne a tout intérêt à opter pour le VFL, qui lui fait économiser 416 € !

Double imposition ?

Alors, je te rassure tout de suite : NON, tu ne vas pas payer des impôts en double !

En revanche, les revenus que tu tires de ta micro font partie de la « richesse » produite par ton foyer fiscal et sont donc pris en compte pour calculer ton revenu fiscal de référence et ton taux d'imposition.

Celui-ci pourra donc être ajusté lorsque les impôts auront connaissance de ton CA, mais ça ne veut pas dire que tu paies des impôts en plus par rapport à ce que tu aurais payé sans le VFL.

J'ai rédigé un article à ce sujet, avec vidéo au tableau à l'appui, pour t'expliquer ce cas.

Versement libératoire et imposition classique

Si tu n'optes pas pour le versement libératoire, tes revenus en micro-entreprise seront imposés selon l'imposition classique, via le barème à tranches de l'impôt.

Le principe est simple :

- Tu déclares ton CA encaissé l'année dernière en plus des revenus de ton foyer.

- Les impôts appliquent un abattement forfaitaire sur ton CA pour estimer tes revenus.

- Ils incluent TOUS tes revenus dans un barème à tranches de l'impôt.

- Ils calculent les impôts pour chacune des tranches.

Voici le barème à tranches de l'impôt sur le revenu en 2024 ⤵️

| Taux d'imposition | Revenu imposable | |

|---|---|---|

| Tranche 1 | 0 % | de 0 € à 11 294 € |

| Tranche 2 | 11 % | De 11 295 € à 28 797 € |

| Tranche 3 | 30 % | De 28 798 € à 82 341 € |

| Tranche 4 | 41 % | De 82 342 € à 177 106 € |

| Tranche 5 | 45 % | Supérieur à 160 336 € |

Quelles conséquences ?

Peu importe si tu as opté ou non pour cette option fiscale, tu dois dans tous les cas déclarer ton CA à l'administration fiscale chaque année lors de la déclaration de revenus.

Dans la pratique, cette déclaration se fait via le formulaire 2042-C-PRO, annexe à la déclaration principale de revenus.

Pour accéder à l'annexe, tu seras invité·e à cocher la ou les rubriques correspondantes après avoir complété la partie concernant ton état civil.

Synthèse

Petit tableau pour résumer comment fonctionne le versement libératoire en micro-entreprise :

| Avec VFL ✅ | Sans VFL ❌ | |

|---|---|---|

| À qui ? | URSSAF | Administration fiscale |

| Comment ? | Via tes déclarations de CA | Via la déclaration de revenus |

| Combien ? | 1 %, 1,7 % ou 2,2 % de ton CA | Barème progressif de l'impôt |

Questions fréquentes

J'ai opté pour le versement libératoire alors que je n'y avais pas droit, que va-t-il se passer ?

L'administration va recalculer le montant de tes impôts depuis la première année d'erreur et te demander la différence.

J'ai opté pour le versement libératoire alors que je n'étais pas imposable, puis-je me faire rembourser ?

Non, aucun remboursement n'est possible si tu as opté pour le versement libératoire alors que tu n'étais pas imposable.

Comment vérifier si j'ai opté ou non pour le versement libératoire ?

Il suffit de regarder sur ta déclaration de chiffre d'affaires : tu as une ligne qui indique si tu as opté ou non pour cette option.

Qui dois-je contacter concernant le versement libératoire ?

L'interlocuteur compétent, c'est l'URSSAF, et non les impôts. Tu peux les contacter au 3698.

Quand choisir le versement libératoire ?

Tu peux en faire la demande au plus tard le 30 septembre de l'année en cours pour une application au 1er janvier de l'année suivante.

Dois-je faire une déclaration de revenus aux impôts si j'ai opté pour le versement libératoire ?

Oui, dans tous les cas tu dois déclarer tes revenus annuellement via la déclaration de revenus 2042-C-PRO.

Je ne suis pas imposable, dois-je opter pour le versement libératoire ?

Dans la plupart des cas, non. Si tes revenus ne te permettent pas de le devenir, alors il vaut mieux ne pas cocher cette option.

Pourquoi je paie plus d'impôts avec le versement libératoire ?

Il arrive que tu changes de tranche d'imposition, c'est pour cela que tu peux voir une augmentation de tes impôts, même avec le VFL. En clair : ton taux d'imposition, qui tient compte de l'ensemble de tes revenus (ceux de la micro et les autres), ne sera appliqué QUE sur tes autres revenus et pas sur ceux de la micro, puisque tu auras déjà payé via le VFL au fil de l'année.