Tu as déjà entendu ton client te dire : « Avance-moi les frais, je te rembourse après » ? Attention, c’est là que beaucoup se plantent ! Les frais de débours en micro-entreprise, ça ne s’improvise pas. Dans cet article, je t’explique les règles à respecter absolument et les pièges dans lesquels il ne faut surtout pas tomber.

Les frais de débours en bref

- Les frais de débours permettent de ne pas déclarer certaines dépenses dans ton chiffre d’affaires.

- 3 conditions strictes : dépense dans l’intérêt du client, pas de marge, facture au nom du client.

- Les notes de frais n’existent pas en micro-entreprise, c’est réservé aux salariées.

- Il faut toujours un mandat de débours signé avant la dépense.

- Certains frais comme les matériaux partagés ou les déplacements ne peuvent pas passer en débours.

- Les frais de débours en bref

- Frais de débours : c'est quoi exactement ?

- Les 3 règles d'or des frais de débours

- Les cas où ça ne fonctionne PAS (attention aux pièges !)

- L'erreur que je vois PARTOUT (et qui peut te coûter cher)

- Comment bien facturer des frais de débours ?

- Cas pratique détaillé

- Débours vs revente : quelle différence ?

- Débours et TVA : ce qu'il faut savoir

- Côté comptabilité : comment s'y retrouver ?

- Les pièges à éviter absolument

- Débours et plafonds de CA : l'avantage

- Questions fréquentes

Frais de débours : c’est quoi exactement ?

Les frais de débours, si on les expliquait avec un exemple de la vie courante, c’est quand tu achètes une chocolatine* pour ton voisin et qu’il te rembourse pile-poil le prix que tu l’as payée.

En micro-entreprise, c’est pareil : tu avances de l’argent au nom et pour le compte de ton client, et il te rembourse à l’euro près, sans que tu y ajoutes la moindre marge.

Exemple concret 🔍

- Tu es graphiste et ton client a besoin d’une police de caractère spécifique à 89 €.

- Tu l’achètes pour lui, il te rembourse exactement 89 €.

- Ces 89 € ne comptent pas dans ton chiffre d’affaires à déclarer à l’URSSAF.

(Entre nous, c’est l’une des rares exceptions à la règle « tu ne peux rien déduire en micro » !)

*chocolatine : terme régional, utilisé pour désigner un pain au chocolat 😜

Les 3 règles d’or des frais de débours

Pour que ça marche, il faut impérativement respecter ces 3 conditions.

Pas 2 sur 3, pas « à peu près » : les 3 ! ⚠️

1️⃣ La dépense doit être dans l’intérêt exclusif du client

Le produit ou service acheté doit profiter uniquement à ton client, pas à toi.

✅ Ça marche si :

- Tu achètes une pièce détachée spécifique pour la réparation chez ton client.

- Tu commandes un logiciel que ton client utilisera directement.

- Tu fais appel à un sous-traitant pour cette mission précise.

❌ Ça ne marche pas si :

- Tu achètes des matériaux que tu utiliseras pour plusieurs clients.

- Tu prends une formation qui te servira pour tous tes futurs projets.

- Tu achètes un outil que tu garderas dans ton atelier.

2️⃣ Pas de marge, refacturation à l’identique

Tu refactures exactement le même montant, sans ajouter un centime.

Si tu veux faire du profit sur le produit, alors ce n’est plus un débours mais une revente de marchandise (et là, tu déclares tout à l’URSSAF).

3️⃣ Facture au nom et pour le compte du client

C’est LA condition la plus importante ! La facture du fournisseur doit être établie au nom de ton client, pas au tien.

Concrètement :

- nom du client sur la facture fournisseur,

- adresse du client (ou ton adresse si c’est pour la livraison),

- SIRET du client si c’est une entreprise.

Les cas où ça ne fonctionne PAS (attention aux pièges !)

Matériaux utilisés pour plusieurs clients

Tu ne peux jamais utiliser les débours pour des matériaux que tu vas utiliser sur plusieurs projets.

Exemple : Tu achètes 10 kg de peinture pour ton client, mais tu sais très bien qu’il ne t’en faut que 3 kg et que tu garderas le reste pour d’autres chantiers. ❌

Pourquoi ? Parce que tu dois céder la propriété intégrale du produit à ton client.

Frais de déplacement

Alors là, c’est compliqué ! Selon moi, les frais de déplacement ne peuvent pas passer en débours, car c’est toi qui en profites (tu te déplaces), pas uniquement ton client.

(À confirmer avec les impôts et l’URSSAF, mais personnellement je déconseille.)

Pour tes frais de déplacement, je te recommande plutôt de les facturer directement avec ta prestation.

Frais personnels déguisés

Il y a quelques dépenses personnelles que tu ne peux pas faire passer en débours :

- les repas pendant ta mission,

- l’hébergement personnel,

- le carburant pour ton véhicule personnel,

- le matériel que tu utiliseras après la mission.

L’erreur que je vois PARTOUT (et qui peut te coûter cher)

Je vois souvent des clients qui me disent : « Mon client m’a donné un papier à remplir pour me faire rembourser mes frais, c’est bon ? »

NON, ce n’est pas bon ! 😅

Ce que ton client te donne, c’est probablement une note de frais. Mais les notes de frais, c’est entre un employeur et son salarié, pas entre deux entreprises !

En micro-entreprise, tu n’es pas salarié de ton client. Tu es un prestataire indépendant.

Si l’URSSAF passe contrôler tes comptes et voit que tu as été « remboursé·e » sans respecter les règles des débours, ils peuvent considérer que :

- ces montants auraient dû être déclarés dans ton CA,

- tu dois payer les cotisations sociales dessus + des pénalités. 💸

Mon conseil : C’est pas à ton client de te dire quoi faire, c’est à toi de lui expliquer les règles !

Comment bien facturer des frais de débours ?

Étape 1 : Rédiger le mandat de débours

Avant toute dépense, tu dois faire signer un mandat de débours à ton client.

Ce document doit contenir :

- tes infos et celles de ton client (SIRET, adresses),

- l’objet précis de la dépense,

- le montant prévisionnel,

- la durée du mandat,

- les signatures des deux parties.

Et comme je suis sympa, je te mets un modèle de mandat de débours à télécharger gratuitement. 😎

Étape 2 : Faire la dépense au nom du client

Tu vas chez le fournisseur et tu demandes explicitement que la facture soit établie au nom de ton client avec :

- son nom,

- son adresse,

- son numéro de SIRET.

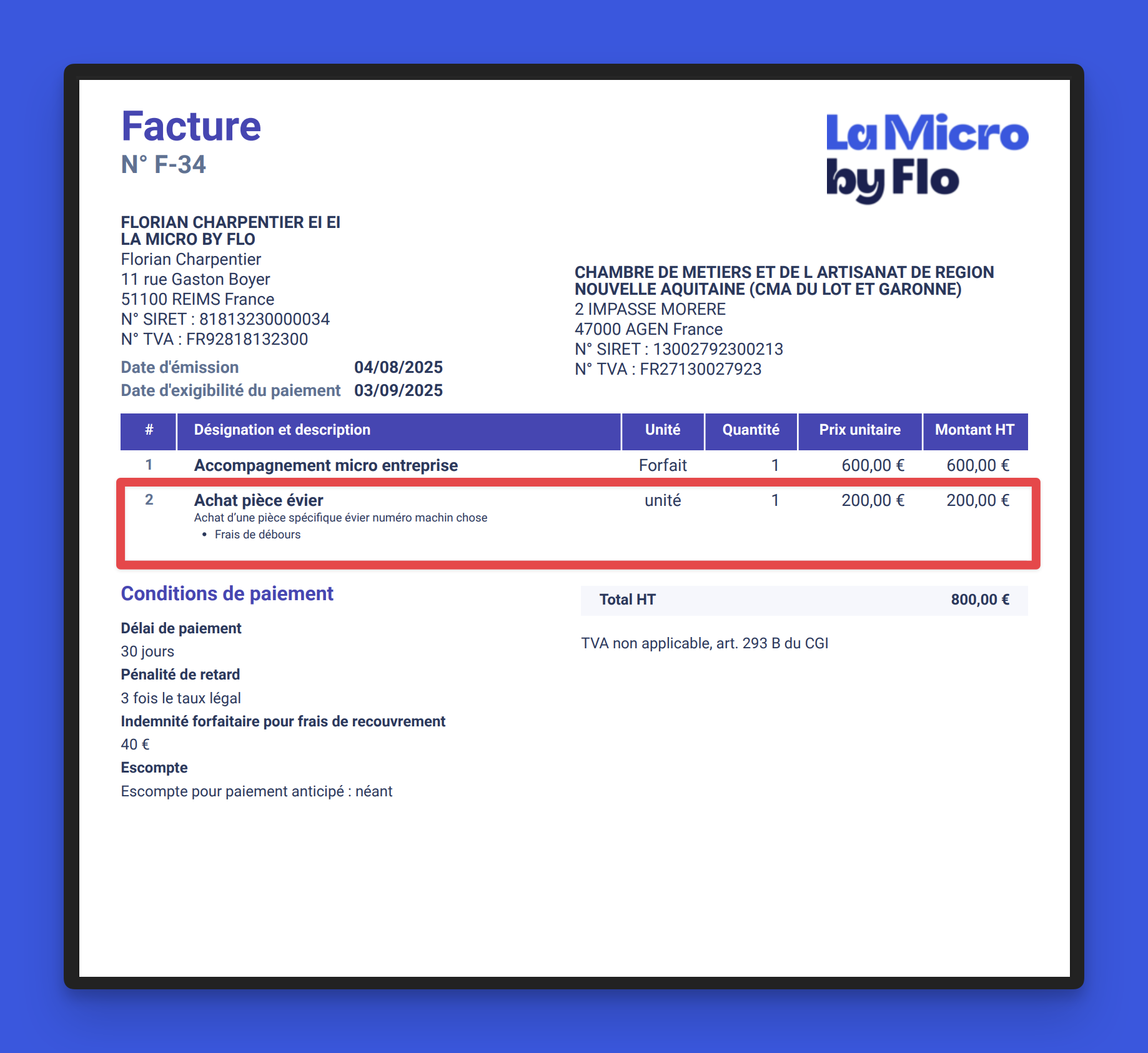

Étape 3 : Facturation à ton client

Ta facture doit inclure :

- ta prestation habituelle,

- les frais de débours à part, bien identifiés,

- le total des deux.

Exemple de facture :

Étape 4 : Joindre les justificatifs

Avec ta facture, tu dois envoyer :

- la facture du fournisseur (au nom de ton client),

- une copie du mandat de débours signé.

Étape 5 : Déclaration URSSAF

Tu déclares uniquement le montant de ta prestation (500 € dans l’exemple), pas les débours (89 €).

Cas pratique détaillé

Situation : Tu es plombier et ton client a besoin d’une pièce spéciale à 180 €.

✅ La bonne méthode

- Mandat de débours signé avant l’achat.

- Tu vas chez le fournisseur : « Je voudrais cette pièce facturée au nom de M. Dupont, voici ses coordonnées. »

- Facture fournisseur : 180 € au nom de M. Dupont

- Ta facture :

- Intervention plomberie : 120 €

- Frais de débours pièce : 180 €

- Total : 300 €

- Tu envoies : ta facture + facture fournisseur + copie mandat.

- M. Dupont te paye 300 €.

- Tu déclares à l’URSSAF : 120 € seulement.

❌ Ce qu’il ne faut PAS faire

- Acheter la pièce à ton nom puis la « revendre » à ton client.

- Accepter qu’il te rembourse « en liquide » sans facture.

- Ajouter une marge sur le prix de la pièce.

- Oublier le mandat de débours.

Débours vs revente : quelle différence ?

C’est souvent là que ça se complique ! Voici un tableau pour bien faire la différence :

| Critère | Frais de débours | Revente de marchandise |

|---|---|---|

| Facture fournisseur | Au nom du client | À ton nom |

| Marge autorisée | 0 % (refacturation à l’identique) | Oui, tu peux ajouter ta marge |

| Déclaration CA | Ne compte pas dans le CA | Compte intégralement dans le CA |

| Formalisme | Mandat obligatoire | Pas de mandat nécessaire |

| Propriété du bien | Appartient au client | T’appartient puis tu le vends |

Exemple concret 🔍

- Débours : Tu achètes une pièce à 100 € au nom de ton client, tu refactures 100 €, tu déclares 0 € à l’URSSAF.

- Revente : Tu achètes une pièce à 100 € à ton nom, tu la revends 115 €, tu déclares 115 € à l’URSSAF.

Mon conseil : Si tu veux faire du profit sur le produit, assume la revente ! Multiplie le prix d’achat par au minimum 1,15 (pour compenser les cotisations sociales que tu payeras).

🔗 Pour en savoir plus : Comment bien gérer sa comptabilité en micro-entreprise.

Débours et TVA : ce qu’il faut savoir

Si tu n’es pas redevable de la TVA

Tu refactures le montant HT à ton client, aussi simple que ça.

Exemple : Produit acheté 200 € HT → tu refactures 200 € HT en débours.

Si tu es redevable de la TVA

Ça se complique un peu ! Les débours ne sont normalement pas soumis à la TVA si les conditions sont respectées.

🔗 Pour en savoir plus : La TVA en micro-entreprise

Côté comptabilité : comment s’y retrouver ?

Bon, maintenant qu’on a vu la théorie, parlons organisation ! Parce que c’est bien beau de faire des débours, mais si tu ne t’y retrouves plus dans tes papiers, ça va vite devenir le bazar… 😅

Dans ton livre de recettes

Le livre de recettes mentionne uniquement les encaissements liés à ton CA. Si tu veux, tu peux ajouter une ligne pour indiquer les frais de débours, mais sépare bien de la ligne de ta prestation ou de ta vente.

| Date | Client | Facture | Designation | Montant | Moyen de paiement |

|---|---|---|---|---|---|

| 25/06/2025 | Arturo | F-2025-06 | Prestation de services | 500 € | Virement |

| 25/06/2025 | Arturo | F-2025-06 | Débours | 89 € | Virement |

Justificatifs à conserver

- Mandat de débours signé

- Facture fournisseur (au nom du client)

- Ta facture finale

- Preuve de paiement du client

🔗 Pour aller plus loin : Les obligations comptables en micro-entreprise

Les pièges à éviter absolument

Allez, on arrive au moment où je te raconte les bourdes classiques ! Parce que les pièges avec les débours, il y en a plein, et je préfère t’en parler maintenant plutôt que tu les découvres pendant un contrôle URSSAF… 😬

- Piège n°1 : Le faux mandat

Certains pensent qu’un simple email du client suffit. Non ! Il faut un vrai mandat signé des deux parties.

- Piège n°2 : La marge cachée

« Allez, juste 5 € de plus pour mes frais… » Non ! Débours = montant identique, pas un centime de plus.

- Piège n°3 : La facture à ton nom

Si la facture fournisseur est à ton nom, ce ne sont plus des débours, même si ton client te rembourse.

- Piège n°4 : Les débours rétrospectifs

Tu ne peux pas décider après coup qu’une dépense était un débours. Le mandat doit être signé avant l’achat.

Débours et plafonds de CA : l’avantage

L’énorme avantage des débours bien gérés : ils ne comptent pas dans tes plafonds de chiffre d’affaires.

Exemple concret 🔍

- Plafond BIC services : 77 700 €

- Tu as déclaré 75 000 € de CA.

- Tu as 5 000 € de débours dans l’année.

- Résultat : Tu restes sous le plafond ! (75 000 € < 77 700 €)

Les débours te donnent donc un peu plus de marge de manœuvre pour développer ton activité sans sortir du régime micro ! 🚀

Questions fréquentes

📚 Sources

- Article 267 du Code général des impôts – Définition des débours et conditions d’application

- Question N° : 93336 à l’Assemblée Nationale – Précisions sur les frais de débours en micro-entreprise

📩 Tu veux recevoir mes conseils et les actus micro directement dans ta boîte mail ? Inscris-toi à ma newsletter hebdomadaire (c’est gratuit) : Clique ici pour t’inscrire